Was Sie wissen müssen

- Die Schufa ist eine Wirtschaftsauskunft, die Daten sammelt und über ein Berechnungssystem einen Score über die Kreditwürdigkeit ermittelt.

- Bei der Schufa werden unterschiedliche Einträge hinterlegt. Man unterscheidet zwischen „Kreditanfrage“ und „Konditionsanfrage“.

Wie Sie vorgehen können

- Eine Schufa Selbstauskunft kann über mehrere Wege beantragt werden und einmal im Jahr auf jeden Fall kostenlos. Ist man bereit, etwas zu bezahlen, ist auch eine Sofortauskunft möglich. Lesen Sie unten mehr.

- Wie Sie einen Schufa Eintrag löschen können, lesen Sie ebenfalls unten in diesem Beitrag. Dabei kommt es vor allem darauf an, dass man selbst die Schufa Auskunft ausführlich und genau prüft.

Für unseren Kreditvergleich der großen Vergleichsportale, haben wir eine Menge Kreditanfragen gestellt. Nach unseren Recherchearbeiten haben wir eine Schufa Selbstauskunft eingeholt und uns entschlossen, über die Schufa aufzuklären. Seinen eigenen Schufa Score zu kennen, macht besonders VOR einer Kreditanfrage Sinn!

Update 07.12.2023: EuGH – Schufa allein darf nicht über Kreditwürdigkeit entscheiden

Eine gute Entscheidung für alle Verbraucher. Der Europäische Gerichtshof (EuGH) hat entschieden, dass Unternehmen nicht ausschließlich auf Basis des Schufa-Scores die Kreditwürdigkeit beurteilen dürfen.

Diese Entscheidung des EuGH folgt auf einen Fall aus Deutschland, bei dem eine Person, der ein Kredit verweigert wurde, die Schufa aufforderte, ihre Daten zu löschen und Transparenz über die Berechnung des Scores zu schaffen.

Das Urteil des EuGH dient der Klärung der Vereinbarkeit mit der Datenschutzgrundverordnung (DSGVO), die vorschreibt, dass Entscheidungen mit rechtlicher Wirkung für Menschen nicht ausschließlich durch automatisierte Datenverarbeitung erfolgen dürfen.

Meine Empfehlung

Meine EmpfehlungWas bedeutet das nun? Wir gehen davon aus, dass die Schufa weiterhin ein wichtiger Bestandteil für die Berechnung der Kreditwürdigkeit bleiben wird. Gleichzeitig nimmt der Druck auf die Unternehmen zu, die die Schufa verwenden. Schlussendlich gehen wir davon aus, dass das Schufa-Monopol bröckelt und weiter Akteure auf den Markt kommen werden, was den Verbrauchern zugutekommt.

Was ist die Schufa?

Schufa steht für „Schutzgemeinschaft für allgemeine Kreditsicherung“ und ist eine Wirtschaftsauskunft, die Daten zur Kreditwürdigkeit von unterschiedlichen Quellen sammelt. Bei der Schufa laufen also alle Daten von Banken, Kreditinstituten etc. zusammen, um anhand dessen eine Kreditwürdigkeit zu ermitteln.

Es gibt in Deutschland über 100 Inkassounternehmen, welche Risikodaten ermitteln und an die Schufa weitergeben. Dazu zählen Banken aber auch Medienkonzerne wie Bertelsmann.

Insgesamt ist die Schufa ein sehr viel komplexeres Gebilde, mit vielen unterschiedlichen Interessen dahinter, als es sich die meisten Menschen vorstellen.

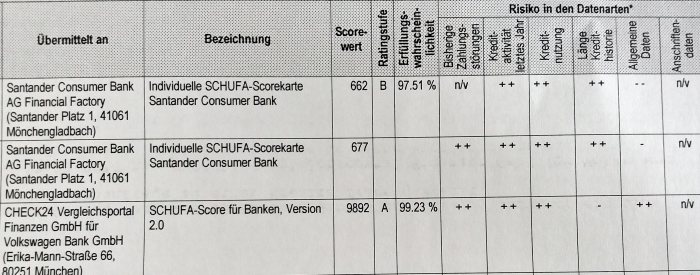

Die Daten werden verarbeitet und zu dem sogenannten „Schufa-Score“ zusammengefasst. Der Schufa-Score gibt Auskunft über die Bonität einer Person. Mit der Bonität wird angegeben, wie wahrscheinlich es ist, dass eine Person in der Lage ist vertragliche Verpflichtungen einzuhalten. Im unteren Teil dieses Artikels gehen wir näher auf den Schufa Score ein.

Schneller Einblick in die eigenen Schufa Werte

Wer JETZT einen Überblick über seine Schufa und Bonität haben möchte oder generell stets über alle Einträge informiert sein will, dem können wir meineSCHUFA und Bonify ans Herz legen. Beide Portale bietet verschiedene Modelle, über die man deutlich leichter als bisher die Kontrolle und Übersicht in Bezug auf das eigene Schufa Scoring und Bonitätswerte behält.

|

||

|

|

|

Schufa Eintrag bei Kreditanfrage: Kreditanfrage und Konditionsanfrage

Möchten Sie einen Kredit aufnehmen, dann kommt es zu einem Vermerk bei der Schufa. Dabei ist zwischen der „Anfrage Kredit“ und der „Konditionsanfrage“ zu unterscheiden.

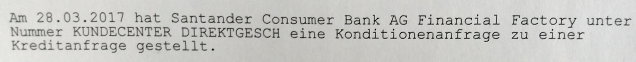

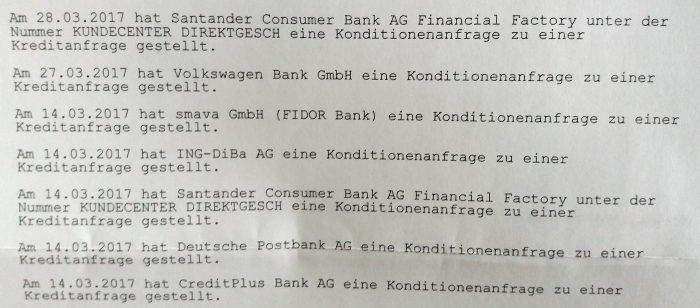

Wie auf dem Bild unten zu sehen ist, handelt es sich bei unseren Einträgen ausschließlich um sogenannte „Konditionsanfragen“. Wo genau der Unterschied zwischen diesen 2006 etablierten Regelungen besteht, soll im Folgenden geklärt werden.

Anfrage Kredit: Wird hinterlegt, wenn der Kredit tatsächlich beantragt wird

Was bei der Schufa als „Anfrage Kredit“ gespeichert wird, ist genau der Schufa Eintrag bei Kreditanfrage, über den sich die meisten Menschen sorgen machen. Daher erklären sich auch die oft im Fokus stehenden Werbebotschaften von Krediten oder Kreditvergleichen, die ohne Schufa-Eintrag auskommen wollen.

Diese Form des Schufa-Eintrages bezeichnet die tatsächliche Beantragung eines Kredits. Wenn man also zustimmt und sagt „Ja, wenn das Kreditinstitut zustimmt, will ich diesen Kredit haben.“ Die Kredit Anfrage bleibt für andere Kreditinstitute 10 Tage sichtbar, wirkt sich aber für ein ganzes Jahr negativ auf den Schufa Score aus.

Ein großer Nachteil ist natürlich: Wenn Ihre Kreditanfrage abgelehnt wird, können die anderen Banken sehen, wo Sie zuvor schon abgelehnt wurden. Zumindest innerhalb von einem Zeitraum von 10 Tagen. Grade, wenn es sich also um dringende Kreditanfragen handelt, kann man hier gegen eine Wand rennen.

Konditionsanfrage: Wirkt sich nicht auf den Schufa Score aus

Dem gegenüber stehen die sogenannten Konditionsanfragen, die 2006 eingeführt wurden, um etwas differenziertere Schufa Auskünfte zu ermöglichen.

Wie der Name schon sagt, ist die Idee, dass hier kein Kredit angefragt wurde, sondern dass ein Kunde sich lediglich nach den Konditionen eines Kredits erkundigt hat. Dies machen sich die Kreditvergleiche im Internet zunutze, denen es somit möglich ist, dem Kunden verschiedene Angebote zu schicken, ohne dass diese direkt als Kredit Anfrage in der Schufa auftauchen.

Die Konditionsanfragen sind, wie in unserer Abbildung zu sehen ist, in der Schufa Auskunft durchaus zu sehen, sie bleiben aber für andere Banken unsichtbar und wirken sich nicht auf den Schufa Score aus.

Allerdings ist trotzdem vorsicht geboten: Immer wieder findet man Berichte im Internet, dass plötzlich doch Kreditanfragen verbucht wurden oder sich der Schufa Score plötzlich verschlechtert – beispielsweise durch Online Käufe, die als Ratenkäufe und Kreditanfragen gespeichert werden. Deswegen sollte man bei Ungereimtheiten seinen Schufa Eintrag abfragen.

Das System der Schufa ist alles andere als wasserdicht und wie so oft bleibt der aufgeklärte Verbraucher als Person in der Verantwortung übrig. In Bezug auf die Schufa ist der erste und wichtigste Schritt, dass man regelmäßig eine Schufa Selbstauskunft einholt, um etwaige Ungereimtheiten rechtzeitig zu entdecken und sich gegebenenfalls mit der Schufa in Kontakt zu setzen.

Kredit abgelehnt: Schufa Eintrag?

Die Bank kann aus diversen Gründen eine Kreditanfrage ablehnen.

In diesem Falle sollte bei der Schufa nur eine Konditionsanfrage hinterlegt sein, da es schließlich zu keinem Kredit gekommen ist. Wurde dennoch fälschlicherweise ein „Anfrage Kredit“ vermerkt, sollten Sie die Schufa darauf hinweisen und eine Löschung des Vermerks beantragen.

Schufa Selbstauskunft: Einmal kostenlos im Jahr

Eine Selbstauskunft zu beantragen bzw. einen Schufa Eintrag abfragen, ist erstmal nicht schwer und geht einmal jährlich kostenlos. Man kann allerdings nach Auskunft in verschiedenen Bereichen verlangen, was die Sache etwas komplizierter macht.

In unserem Fall hat es übrigens 14 Tage gebraucht, bis die Auskunft eingetroffen war – man kann auch online eine Sofortauskunft bekommen, dies ist allerdings mit Gebühren verbunden.

Verbraucherschützer raten dazu, nach folgendem zu fragen:

- Die gespeicherten Daten und deren Herkunft

- Die Empfänger dieser Daten

- Aktuelle Scores

- In den vergangenen 12 Monaten weitergegebene Scores

- Eine „individuelle und einzelfallbezogene Erklärung“ der Werte

Wie bekommt man eine Schufa Auskunft?

Eine Schufaauskunft erhalten Sie einmal im Jahr kostenlos auf der Seite der Schufa. Diese nennt sich „Datenkopie (nach Art. 15 DSGVO)“ und enthält die grundlegenden Angaben. Nach der Bestellung erhalten Sie die Schufa Auskunft per Post nachhause geschickt.

Darüber hinaus bietet die Schufa besondere Leistungen an, die Sie bezahlen müssen. Die entsprechenden Pakete meineSCHUFA kompakt, plus und premium finden Sie ebenfalls auf der Webseite meineschufa.de.

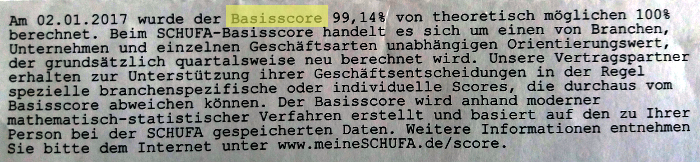

Schufa Score: Wie wird der Wert berechnet?

Tatsache ist: Wie genau der sogenannte Basis-Score der Schufa berechnet wird ist ein Geheimnis des Unternehmens und nach einem Urteil des Bundesgerichtshofes von 2014, worüber zu Beispiel der Spiegel berichtete, wird dies zunächst auch so bleiben.

Eine Verbraucherin versuchte in diesem Fall sich das Recht zu erklagen, genau zu wissen, wieso Ihr Schufa Wert trotz guter Bonität schlecht ausfiel.

„Der BGH musste entscheiden, ob die Schufa offenlegen muss, welche Daten in die Bewertung einfließen und wie der Basis-Score festgelegt wird. Die Schufa hatte von den niedrigeren Instanzen mit der Ansicht recht bekommen, dass die Berechnungsformeln zum Geschäftsgeheimnis des Unternehmens gehören. Der BGH schloss sich dem an und wies die Klage ab.“

Dementsprechend lässt sich nur annäherungsweise einschätzen, was alles Gewicht bezüglich des Schufa-Scores hat. Diese Daten darf die Schufa sammeln:

- Angaben zur Person (Name, Geburtstag, Wohnort etc.)

- Anzahl der Bankkonten

- Zahl und Art v. Krediten

- Handy/Leasingverträge

- Unbezahlte Rechnungen

- Mahnungen

- Insolvenzen

Dabei müssen alle verjährten Forderungen gelöscht werden. Nicht mit einbeziehen darf die Schufa hingegen:

- Kontostand

- Einkommen

- Vermögen

- Beruf

- Familienstand

- Nationalität

An diesen Punkten kann man eine Idee von Einflüssen auf den Schufa Score entwickeln, zum Beispiel scheint es offensichtlich, dass unbezahlte Rechnungen und Mahnungen keinen guten Einfluss auf die Kreditwürdigkeit haben.

Probleme des Schufa Scores

Es bleiben aber trotzdem Fragen offen, die der Transparenz und dem Ruf der Schufa nicht gerade helfen. Was ist zum Beispiel, wenn der Wohnort in einem „ärmeren“ Stadtteil liegt? Oder wenn der Name auf einen Migrationshintergrund schließen lässt? Mit anderen Worten, gibt es hier Systeme im Schufa System, die Menschen nach diesen Kriterien beurteilen und pauschalisieren?

Genauso steht die Vermutung im Raum, hier Kriterien angelegt werden, die vor allem Kreditgebern und Banken zugute kommen. Es scheint zum Beispiel, als könnten ständig verschuldete Menschen, die Ihre Raten aber fleißig zahlen, einen besseren Score erhalten als jemand, der das erste Mal einen Kredit aufnimmt! Aus Perspektive der Banken ist dieses Vorgehen natürlich genau richtig, da man ja Kunden möchte, die immer wieder Kredite aufnehmen.

Leider lassen sich diese Fragen kaum beantworten, wenn die Schufa nicht dazu gezwungen wird, alle Daten offen zu legen. Wie schon gesagt kann man hier nur eine gewisse Kontrolle gewinnen, wenn man sich regelmäßig mit der eigenen Schufa Auskunft auseinandersetzt und im Fall der Fälle versucht, gegen bestimmte Einträge und Einstufungen vorzugehen.

Welcher Kreditgeber hilft bei schlechtem Schufa Score?

Wie sich im Laufe dieses Artikels ja schon zeigt, kann es passieren, dass man ohne guten Grund einen negativen Schufa Score hat. Und selbst wenn ein schlechter Schufa Score legitim ist, kann es dazu kommen, dass man eine Finanzspritze braucht, um aus den Schulden heraus zu kommen oder sich allgemein finanziell wieder zu fangen. Dann sucht man einen Kredit ohne Schufa.

Durch geschäftliche Kontakte konnten wir in Erfahrung bringen, dass man ein relativ klares Ranking dazu aufstellen kann, welche Anbieter die besten Chancen bieten, wenn man bereits Kredite ausstehen hat oder Ähnliches.

In dieser Liste steht Maxda ganz oben, nach unseren Erfahrungen versucht man hier möglichst jedem eine Chance zu geben, Fälle werden individuell betrachtet und eingeschätzt.

Außerdem hat man in vielen Fällen bei kleineren Beträgen und den Anbietern, die solche vergeben, bessere Chancen auf einen Kredit. Einen Minikredit bekommt man eher auch mit kleineren Macken in der Schufa.

Schufa Eintrag bei Kreditanfrage: Schufa Eintrag löschen

Womit wir beim letzten Punkt wären – Was tun, wenn man möchte, dass ein bestimmter Schufa Eintrag gelöscht wird? Wie stehen hier die Chancen, dass man unfaire oder ungerechtfertigte Vermerke in der eigenen Akte loswird? Und wie lange bleibt ein legitimer Negativeintrag bestehen?

Grundsätzlich sind Schufa und auch andere Institute dazu verpflichtet, falsche Daten so schnell wie möglich zu berichtigen. Und tatsächlich ist es so, dass angeprangerte Daten bis zur Klärung von deren Richtigkeit keinen negativen Einfluss auf die Bonität haben dürfen.

So gehen Sie vor, um einen Schufa Eintrag löschen zu lassen:

- 1. Schufa Auskunft einholen (auch möglich über bonify).

- 2. Überprüfen, ob alle Schufa Einträge richtig sind. Die Schufa ist keineswegs unfehlbar. Es kann passieren, dass Kreditanfragen oder andere Daten falsch übermittelt wurden.

- 3. Falsch übermittelte Einträge über ein formloses Schreiben ermitteln und die Schufa per Post auffordern, dass die falschen Einträge korrigiert oder gelöscht werden.

- 4. Beweise anführen, warum ein Schufa Eintrag gelöscht oder korrigiert werden soll (Bescheid über Tilgung eines Kredits, Einwohnermeldeamt Kopie mit korrekter Adresse etc.).

Um die Entfernung eines falschen Eintrages zu beantragen genügt ein formloses Schreiben, diesem müssen aber natürlich möglichst alle relevanten Unterlagen beigelegt werden, die den Fehler belegen können.

Leider muss man aber auch hier sagen, dass der Erfolg solcher Anträge von Fall zu Fall variiert, dass man vom Sachbearbeiter abhängig ist und kaum Handhabe hat, wenn man einfach keine Hilfe erhält. Denn – wie bei so vielen großen Instituten – wer hat schon Zeit und Geld ein Gerichtsverfahren gegen die Schufa zu führen?

Wer JETZT einen Überblick über seine Schufa haben möchte oder generell stets über alle Einträge informiert sein will, dem können wir meineSCHUFA ans Herz legen. Das offizielle Portal bietet verschiedene Modelle, über die man deutlich leichter als bisher die Kontrolle und Übersicht in Bezug auf das eigene Schufa Scoring behält.

|

||

|

|

|

Wie lange steht ein abgelehnter Kredit in der Schufa?

Generell bleibt ein abgelehnter Kreditanfrage 1 Jahr lang in der Schufa stehen. Für andere Banken ist sie 10 Tage lang sichtbar, so dass Banken sehen können, wo Sie bereits Kreditanfragen gestellt haben. Dabei ist nicht relevant, ob es sich um einen Kleinkredit oder einen Kredit über 50.000 Euro handelt.

Wichtig: Das gilt nicht für eine reine Konditionsanfrage bei einem Kreditvergleich wie Smava oder Verivox! Zwar wird diese auch bei der Schufa gespeichert, ist hier aber nicht für andere einsehbar.

Typische Schufa Einträge, die vorzeitig gelöscht werden können

Nicht nur bei einer Falschmeldung können Schufa Einträge gelöscht werden. Um Ihren Schufa-Score zu verbessern, kann es sich lohnen seine Schufa Auskunft regelmäßig zu überprüfen:

Diese Schufa Einträge können vorzeitig gelöscht werden:

- falsche Adressen

- falsche Angaben zur Kreditanfrage

- bereits gelöschte Konten

- Schulden von max. 2.000€ können auf Antrag sofort gelöscht werden

- unter bestimmten Umständen Löschung von Gerichtsdaten

- wenn ein Kredit zurückgezahlt wurde, wird nach drei Jahren der Schufa Eintrag gelöscht

Fazit: Schufa regelmäßig überprüfen

Bei einem Kredit ist die Schufa sehr wichtig. Ein guter Schufa-Score versichert der anderen Person, dass die Wahrscheinlichkeit für eine fristgerechte Zahlung sehr hoch ist. Da die Schufa nicht immer ohne Probleme arbeitet, ist es wichtig, dass Sie regelmäßig Ihre Schufa auf falsche Einträge überprüfen.

Mit einem formlosen Schreiben haben Sie gute Chancen, dass Schufa Einträge gelöscht werden. Mit der Löschung verbessert sich Ihr Schufa-Score und damit auch die Möglichkeit, einen günstigen Kredit zu erhalten.

Wir betrachten alle Themen gemeinsam und tauschen uns dazu aus. Denn nur viele Augen sehen alles! Das bedeutet mutual und macht Artikel damit neutraler, objektiver und transparenter. Mein Name ist Max Hillebrand, Chefredakteur von mutual.de

4 Responses

Kommentar-Navigation

Der SCHUFA Score kann auch kostenlos erfragt werden, indem man die Möglichkeit der Datenauskunft nach DSGVO abfordert. Da der Score alle 3 Monate neu berechnet wird, kann man sie also alle 3 Monate kostenlos erhalten.

Kommentar-Navigation