Im Zusammenhang mit Krediten, egal ob online oder bei einer Bank, ist immer wieder die Rede von der Bonitätsprüfung und der damit zusammenhängenden Einstufung des Kredits. Aber was sind eigentlich die Kriterien dieser Prüfung?

Was bedeutet Bonität?

Zunächst einmal: Was bedeutet Bonität? Der Begriff kommt vom lateinischen „Bonitas“, was so viel bedeutet wie „Güte“ oder „Vortrefflichkeit“. Im Zusammenhang mit Krediten beschreibt er dementsprechend, wie „Gut“ jemand finanziell dasteht. So wird die Kreditwürdigkeit von einem potenziellen Kreditnehmer eingeschätzt. Eine ausführlichere Erklärung findest Du hier.

Schneller Einblick in die eigenen Schufa Werte

Wer JETZT einen Überblick über seine Schufa und Bonität haben möchte oder generell stets über alle Einträge informiert sein will, dem können wir meineSCHUFA und Bonify ans Herz legen. Beide Portale bietet verschiedene Modelle, über die man deutlich leichter als bisher die Kontrolle und Übersicht in Bezug auf das eigene Schufa Scoringund Bonitätswerte behält.

|

||

|

|

|

Zu Bonify |

Die Bonitätsprüfung

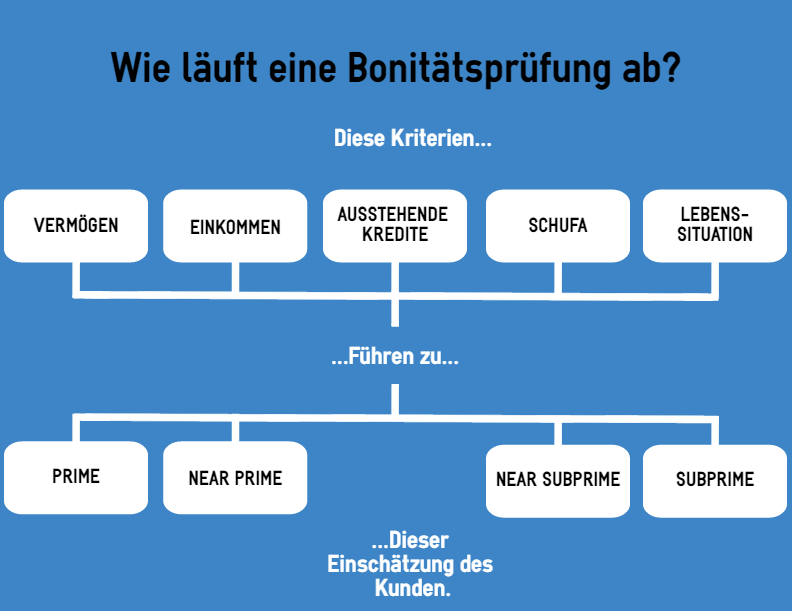

Dementsprechend ist eine Bonitätsprüfung eben eine Überprüfung der finanziellen Lage eines potenziellen Kreditnehmers. Dabei spielen verschiedene Komponenten in die schließlich vorgenommene Bewertung des Kunden.

Das Vermögen: Hat der Kunde Rücklagen, die im Falle von Zahlungsausfällen genutzt werden könnten, um den Kredit zu tilgen?

Einkommen: Ist das monatliche Einkommen des Kunden ausreichend, um die gewünschten Raten auch regelmäßig zu zahlen?

Ausstehende Kredite: Hat der Kunde bereits Kredite am Laufen und wenn ja, zahlt er diese regelmäßig ab?

Schufa: Hat der Kunde Schufa Einträge, gab es also schon Situationen, in welchen der Kunde seine Rechnungen nicht bezahlt hat?

Allgemeine Lebenssituation: Hat der Kunde grade einen neuen Job angenommen oder wurde entlassen? Wie stabil ist die finanzielle Situation?

Die Unterteilung

Die meisten Kreditgeber würden es wahrscheinlich nicht verraten aber die oben besprochenen Kriterien führen dann zu einer klaren Einordnung des potenziellen Kunden in die folgenden, oder ähnliche Kategorien.

Prime: liquide, finanziell abgesicherte Menschen.

Near Prime: Zwar momentan finanziell abgesichert, Lebenssituation ist aber ungewiss, zum Beispiel durch Jobwechsel oder Scheidung.

Near subprime: Schwierige. Vielleicht gibt es hier bereits laufende Kredite. Diese Kunden werden schon mit Vorsicht betrachtet und haben bei vielen Instituten kaum Chancen.

Subprime: Es existieren bereits Schufa Einträge oder der Kunde hat irgendwie gezeigt, dass er vermeintlich Probleme beim Umgang mit Geld hat. Es sind also Negativmerkmale vorhanden. Hier wird es extrem schwierig, einen Kredit zu bekommen.

Die Bonitätsprüfung läuft natürlich je nach Einrichtung anders ab, es werden unterschiedliche Schwerpunkte gesetzt oder man spezialisiert sich auf einen bestimmten Kundenkreis. Der hier vorliegende Artikel bietet lediglich einen groben Einblick in die Methoden der Bonitätsprüfung und die Einschätzung von Kreditwürdigkeit. Bei Interesse oder Notwendigkeit kann man auch einen eventuellen Schufa Eintrag abfragen.

Ein Anbieter, der sich auch auf Menschen konzentriert, die keine perfekte Bonität aufweisen, ist übrigens Credimaxx.

Wir betrachten alle Themen gemeinsam und tauschen uns dazu aus. Denn nur viele Augen sehen alles! Das bedeutet mutual und macht Artikel damit neutraler, objektiver und transparenter. Mein Name ist Max Hillebrand, Chefredakteur von mutual.de